A sigla HNWI

representa em inglês o grupo chamado de high-net-worth individuals. São

indivíduos que possuem mais de 1 milhão de dólares em investimentos líquidos.

Naturalmente, os membros desse seleto grupo são cortejados por consultores,

instituições financeiras e escritórios de advocacia, ávidos por prestar

consultoria para reduzir a carga tributária sobre tais investimentos.

Acontece que fazer

planejamento tributário para um HNWI no

brasil, apesar de

perfeitamente legal, é injusto. Isso porque toda a legislação é feita para privilegiar quem detém patrimônio, em

detrimento daqueles cuja renda apenas se destina ao sustento e cumprimento das

obrigações mais básicas.

Já vimos que o

Brasil possui uma das cargas tributárias sobre renda, lucro e ganho de capital

mais baixas do mundo, ao mesmo tempo que sua carga sobre bens e serviços está

entre as maiores do planeta. Tal discrepância é a principal responsável pela

perpetuação da desigualdade, origem de todos os problemas sociais que o país

enfrenta.

A tributação é

a forma pela qual o Estado consegue transferir renda e patrimônio dos mais

ricos para os menos afortunados. No entanto, como implementar a transferência

se os mais ricos estão blindados pela legislação em vigor, construída em causa

própria?

Para enfrentar

o problema da desigualdade é urgente adequar a carga tributária brasileira à de

outros países. Isso significa aumentar consideravelmente a tributação sobre

lucros, renda e ganho de capital, para conseguir reduzir, também de maneira

expressiva, a tributação sobre os bens e serviços que são utilizados por toda a

população.

|

| Fonte: Relatório “Carga Tributária no Brasil 2017 |

Sem entrar em

pormenores a respeito do tributo e da entidade política responsável pela

arrecadação, a ideia pode ser ilustrada de forma simples, por meio de um

exemplo baseado em estimativas reais: a carga tributária sobre a energia

elétrica e serviços de telecomunicações

no brasil é de aproximadamente 40% sobre o preço do produto e serviço.

Ao mesmo tempo, a tributação paga pelos indivíduos sobre os dividendos recebidos

de empresas é de 0%. Acontece que nem

todo brasileiro detém participação em empresas, ao passo que todo cidadão, direta ou indiretamente, consome energia elétrica e serviços

de telecomunicações. Ou seja, uma

redução na tributação sobre tais produtos

e serviços, compensada por um aumento

na tributação sobre dividendos, claramente beneficiaria toda a sociedade.

|

| Fonte: Relatório “Carga Tributária no Brasil 2017 |

A tributação

sobre dividendos é usada, de modo habitual, para exemplificar a injustiça

tributária no país, mas existem inúmeras outras situações previstas na

legislação, feitas não só para manter o patrimônio dos mais ricos, mas para acentuar

a desigualdade social independentemente do período por qual passe a economia nacional.

Nada justifica

que a propriedade de uma Brasília amarela seja sujeita ao pagamento de um

imposto sobre patrimônio, enquanto o proprietário de um barco ou avião não

precise pagar imposto algum sobre o bem; que um presidente de empresa que

aufira mais de 1 milhão de reais em salários por ano pague exatamente a mesma

alíquota de imposto de renda que seu empregado que recebe 5 mil reais por mês;

que a herança sofra uma tributação que não excede 8%, perpetuando eternamente o

patrimônio na mão das mesmas famílias; que o investidor estrangeiro consiga

auferir rendimentos e ganhos de capital no mercado brasileiro sem qualquer

tributação; que empresas de serviços e mercadorias com faturamento de até 78

milhões de reais consigam remunerar seus sócios, que muitas vezes desenvolvem o

trabalho pessoalmente, com carga tributária total (carga da pessoa jurídica e

da pessoa física) que não chega a 20%, enquanto

os empregados das mesmas empresas, que naturalmente recebem muito menos que

seus sócios, paguem imposto de renda superior; que incentivos fiscais sejam

concedidos sem qualquer preocupação de que a redução da carga tributária chegue

ao consumidor final. Enfim, os exemplos são incontáveis e apenas ilustram um

arcabouço jurídico cuja matriz ideológica

é a perpetuação da exploração dos mais pobres pelos mais ricos.

|

| Divisa da favela de Paraisópolis e do Bairro Morumbi (SP) |

Uma vez feitas

tais constatações, é possível concluir que o enfrentamento da desigualdade e,

consequentemente, dos maiores problemas do Brasil não é uma tarefa impossível,

nem um trabalho para gerações. E, tampouco, deveria ser um projeto político “de

esquerda”. A nossa legislação é tão perversa, a carga tributária, tão mal

alocada, que bastará nos adequarmos a modelos já experimentados em outros

países para darmos um salto enorme e imediato na busca por um país mais justo.

Para

atingirmos tal objetivo é essencial que todos pensem no coletivo, pois o

crescimento do grupo fará todos os indivíduos terem uma vida mais aprazível,

menos custosa. Menos gastos com segurança, saúde e escolas privadas. Mais

economia nas compras no mercado, nas contas de energia, telefone, gás e água.

Independentemente

da formação profissional, todos podem participar dessa transformação para uma

sociedade mais justa, mas o profissional do direito tributário tem as condições

de ser um poderoso agente de mudança ao se questionar sempre se a tributação

que busca para seu cliente, além de legal, é justa.

Posfácio

extraído do livro: Desigualdade & caminhos para uma sociedade mais justa

(2019), de Eduardo Moreira.

Por: Márcio Calvet Neves. advogado, mestre em direito tributário pela Georgetown University; especialista em direito da economia pela fundação Getúlio Vargas e mestrando em ciência política pela universidade federal fluminense.

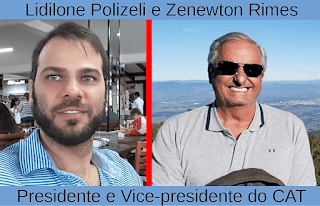

Publicada hoje em Diário Oficial as

nomeações dos Auditores-fiscais Lidilone Polizeli Bento e Zenewton Rimes de

Almeida para a função de conselheiro titular, e, concomitantemente, para os

cargos de presidente e vice-presidente, respectivamente, do Conselho Administrativo

Tributário – CAT.

Publicada hoje em Diário Oficial as

nomeações dos Auditores-fiscais Lidilone Polizeli Bento e Zenewton Rimes de

Almeida para a função de conselheiro titular, e, concomitantemente, para os

cargos de presidente e vice-presidente, respectivamente, do Conselho Administrativo

Tributário – CAT.